FOLHA DE SÃO PAULO, 10 agosto 2021

POR QUÊ? 12 agosto 2021

Políticas monetárias frouxas contribuíram para que o financiamento de déficits não fosse problemático

Na semana passada, o FMI (Fundo Monetário Internacional) divulgou seu décimo relatório anual sobre o setor externo, mostrando como os déficits em conta corrente na economia global se ampliaram durante a pandemia em 2020. A soma do valor absoluto dos déficits e superávits em conta corrente saiu de 2,8% do PIB global em 2019 para 3,2% do PIB no ano passado, revertendo uma trajetória de declínio desde 2015. (*)

O relatório aponta quatro grandes impactos trazidos pela pandemia para explicar aquele aumento. Primeiro, a queda dramática nas viagens e no turismo encolheu significativamente os saldos de países dependentes das receitas do turismo –como Tailândia, Turquia, Espanha e alguns países caribenhos, entre outros.

Adicionalmente, a demanda de petróleo e seu preço passaram por um profundo colapso. Embora o preço tenha iniciado uma recuperação já no segundo semestre, os países exportadores de petróleo tiveram queda acentuada nos saldos em conta corrente no ano. Por outro lado, os países importadores de petróleo tiveram aumentos correspondentes em seus saldos comerciais do petróleo.

A explosão comercial de produtos médicos também trouxe efeitos: 30% de aumento na demanda externa de suprimentos médicos essenciais para o combate à pandemia, como equipamentos de proteção pessoal, e de insumos e matérias-primas para sua produção. Importadores e exportadores desses artigos tiveram correspondentes impactos.

As mudanças nos padrões de gastos das famílias durante a pandemia também exerceram impacto sobre o comércio exterior. “Ficar em casa” correspondeu a gastar menos com serviços intensivos em contato pessoal e comprar mais bens duráveis de consumo, inclusive dispositivos eletrônicos usados no teletrabalho e no ensino a distância. Não por acaso, a recuperação econômica foi mais rápida em países da Ásia exportadores de tais manufaturas.

As políticas monetárias extraordinariamente frouxas adotadas pelos principais bancos centrais contribuíram para que o financiamento de déficits em conta corrente ampliados não fosse problemático. Essa foi uma diferença em relação a crises anteriores, quando dificuldades de financiamento externo impuseram recessão em alguns países.

As políticas de achatamento das curvas da pandemia levaram governos a captar grande volume de empréstimos para cobrir gastos com serviços de saúde e suporte econômico às famílias e empresas, o que trouxe efeitos assimétricos nas balanças comerciais.

As economias mais ricas usaram seu espaço fiscal relativamente maior para implementar políticas fiscais mais agressivas que nas economias mais pobres. Como consequência, tomaram ainda mais empréstimos que essas economias e apresentaram quedas em seus saldos correntes relativamente maiores. Como consequência, a pandemia desacelerou o fluxo já “decrescente” de fundos dos países mais ricos para os mais pobres.

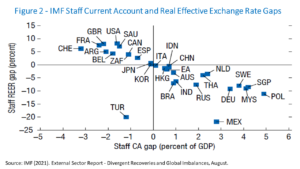

Um exercício importante apresentado em cada relatório anual sobre o setor externo, pelo FMI, vai além do monitoramento dos saldos em conta corrente. Trata-se de um exame da extensão em que desequilíbrios em conta corrente podem ser considerados “excessivos” em relação aos fundamentos econômicos e a políticas econômicas apropriadas. O cálculo é feito para cada uma das 30 economias consideradas sistemicamente relevantes e cobertas pelo relatório.

Desequilíbrios excessivos são associados a supervalorização em taxas reais efetivas de câmbio, quando déficits são maiores (ou superávits menores) que os sugeridos por fundamentos e políticas adequadas. Simetricamente, também há excesso quando superávits maiores (déficits menores) que os previsíveis a partir de fundamentos e políticas apropriadas sugerem taxas reais efetivas de câmbio desvalorizadas. Desequilíbrios excessivos podem gerar instabilidade por alimentarem tensões comerciais e elevarem a probabilidade de ajustes bruscos nos preços dos ativos.

Segundo o exercício para 2020, 12 entre as 30 economias estiveram alinhadas com níveis consistentes com seus fundamentos de médio prazo e políticas consideradas apropriadas: Austrália, China, Hong Kong, Índia, Indonésia, Itália, Japão, Coréia do Sul, Zona do Euro, Espanha, Suíça e… Brasil. (**)

Por seu turno, nove economias exibiram câmbio real efetivo desvalorizado ou saldos maiores —ou seja, superávits maiores ou déficits menores— que aqueles sugeridos por fundamentos e políticas adequadas: Alemanha, Malásia, Holanda, Polônia, Suécia, Tailândia, Cingapura, México e Rússia. Já as outras nove economias —Argentina, Bélgica, Canadá, França, Arábia Saudita, África do Sul, Reino Unido, Estados Unidos e Turquia – tiveram saldos em conta corrente sugerindo que suas taxas reais efetivas de câmbio estivessem excessivamente valorizadas, ou seja, superávits menores ou déficits maiores que os indicados por fundamentos e políticas adequadas.

Apesar do aumento dos saldos em conta corrente em termos absolutos a que nos referimos no início (em 0,4 ponto percentual do PIB global), os desequilíbrios globais excessivos —ou seja, a soma dos valores absolutos dos saldos considerados divergentes dos níveis correspondentes a fundamentos e políticas adequadas no médio prazo— se mantiveram em torno de 1,2% do PIB mundial, próximos aos anteriores.

Riscos e obstáculos à recuperação na economia global continuam fortemente associados às trajetórias locais da pandemia, cujas consequências em termos de divergência entre países já estão se desdobrando.

A evolução dos saldos em conta corrente vai depender das trajetórias fiscais à frente. Os Estados Unidos –a maior economia entre os casos de câmbio real efetivo valorizado– deverão retardar ajustes, a julgar pelos pacotes fiscais buscados pelo governo Biden.

Por seu turno, a Alemanha –e seu câmbio real efetivo desvalorizado– teria sua posição acentuada caso recorra a ajustes fiscais rápidos. Um aperto das condições financeiras globais com impacto sobre o fluxo de capitais para economias emergentes e em desenvolvimento também poderia afetar seus saldos (embora tenhamos já apontado aqui fatores mitigadores desses riscos).

À frente, os países com saldos excessivos em conta corrente deveriam buscar encolher seus déficits orçamentários no médio prazo, bem como implementar reformas que aumentem sua competitividade. Enquanto isso, as economias com superávits excessivos em conta corrente e algum espaço fiscal deveriam adotar políticas de reforço da recuperação e do crescimento no médio prazo, inclusive mediante maior investimento público.

Enquanto isso, conforme realçado por Martin Kaufman e Daniel Leigh:

“Um impulso sincronizado no investimento global ou nos gastos com a saúde para acabar com a pandemia e apoiar a recuperação poderia ter efeitos consideráveis no crescimento mundial sem elevar os saldos globais.”

Otaviano Canuto

é membro sênior do Policy Center for the New South, membro sênior não-residente do Brookings Institute e diretor do Center for Macroeconomics and Development em Washington. Foi vice-presidente e diretor executivo no Banco Mundial, diretor-executivo no FMI e vice-presidente no BID. Também foi secretário de assuntos internacionais no Ministério da Fazenda e professor da USP e da Unicamp.

(*) O gráfico abaixo projeta onde teria ido a soma de saldos em conta corrente na economia global não fossem os efeitos da pandemia:

Fonte: IMF (2021)

(**) A Figura a seguir fornece uma fotografia de onde estavam a taxa de câmbio efetiva real (REER) e, consequentemente, os hiatos positivos ou negativos em conta corrente (CA) no ano passado, em relação ao que corresponderia aos fundamentos e políticas adequadas em cada uma das 30 economias.

Fonte: IMF (2021)