A economia mundial se defronta com uma enorme necessidade de financiamento de infraestrutura que não está tendo contrapartida no lado da oferta. As economias emergentes, em particular, têm lidado com opções de crédito privado internacional de longo prazo que são menos favoráveis para o financiamento de infraestrutura que anteriormente. Embora as políticas monetárias não convencionais dos países avançados na sequência da crise financeira global tenham levado a uma abundância de liquidez global, algumas fontes tradicionais de financiamento de longo prazo se encontram restringidas e as alternativas não têm sido capazes de compensá-las adequadamente. A ameaça de uma eventual reversão da abundância de liquidez global torna ainda mais urgente que países emergentes e em desenvolvimento em geral encontrem novas fontes de onde obter financiamento de longo prazo, de modo a preencher sua lacuna de infraestrutura e continuar crescendo. Investidores institucionais domésticos e mercados locais de dívida de longo prazo reforçados serão fundamentais nesse contexto. Bancos oficiais de desenvolvimento podem ser de grande ajuda desde que se concentrem em sua potencial “adicionalidade”.

A economia mundial se defronta com enormes necessidades de financiamento de infraestrutura…

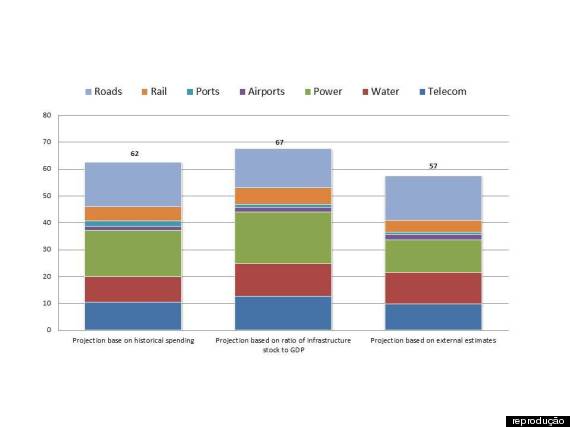

No ano passado, um relatório do McKinsey Global Institute (2013) estimou que, para concretizar seu potencial de crescimento global até 2030, o mundo teria que investir em infraestrutura (estradas, pontes, portos, usinas, instalações de água, e outras formas) algo na faixa de US$ 57-67 trilhões, de acordo com três metodologias diferentes (Figura 1). Para se ter uma ideia do que será tal desafio, o relatório observa que o limite inferior do intervalo corresponde a um montante quase 60 por cento acima do valor gasto nos últimos 18 anos, sendo até maior do que o valor total estimado da infraestrutura hoje existente.

Figura 1 – Estimativas de Investimentos Necessários em Infraestrutura 2013-30

(US$ trilhões a preços de 2010)

Fonte: McKinsey (2013)

As necessidades de financiamento de infraestrutura nas economias emergentes (EE) naquelas cifras correspondem a 37% do total. Como tais estimativas não incorporam os “objetivos de desenvolvimento” para além de onde economias emergentes e em desenvolvimento já estão hoje em dia, nem as despesas adicionais associadas com a adaptação às mudanças climáticas e as necessidades de sustentabilidade, podem ser consideradas um limite inferior (Swiss Re e IIF, 2014). O Banco Mundial estima que aqueles países precisam investir em infraestrutura um adicional de US$ 1 trilhão por ano até 2020, apenas para manter o ritmo com as demandas da urbanização, do crescimento, da mudança climática e da integração global.

… Mas o hiato de financiamento está se ampliando

Vários fatores têm levado a uma insuficiência na oferta de financiamento de infraestrutura, inclusive em economias avançadas. O financiamento do setor público tem enfrentado condições adversas. Com poucas exceções – como a China – economias avançadas e emergentes tornaram-se mais fiscalmente restringidas nos últimos anos, à medida em que, por conta de políticas fiscais anticíclicas e de limites de endividamento público estabelecidos por razões políticas e/ou de sustentabilidade da dívida, o “espaço fiscal” encolheu. Do lado do financiamento do setor privado, há uma transição em curso em direção a uma nova configuração de financiamento de infraestrutura na qual aparece um vazio: enquanto os bancos recuaram, sua substituição por instituições não-bancárias, onde possível, tem sido inadequada.

Alguma combinação de emissão de títulos e empréstimos bancários é o que em geral melhor funciona no financiamento via dívida dos investimentos “greenfield” em novos projetos e na criação de novos ativos produtivos. Os bancos estão melhor equipados para lidar com questões de assimetrias de informação, especialmente nos estágios iniciais de concepção de projetos e em casos de necessidades complexas de financiamento – como infraestrutura. Por seu turno, a relação mais distante entre credor e devedor, típica de emissões de títulos negociáveis de longo prazo e dos investidores institucionais, é mais apropriada para estender e consolidar o financiamento do investimento já instalado. Ativos de infraestrutura são investimentos adequados para fundos de pensão, seguradoras e outras instituições financeiras de longo prazo (fundos mútuos, fundos soberanos, etc.), porque tendem a combinar em termos de prazos de maturação e taxas de retorno com seus passivos de longo prazo, proporcionando rendimentos protegidos contra a inflação, além de exibirem menor correlação com outros ativos financeiros. Uma presença significativa de mercados de dívida de longo prazo maduros, assim como de investidores institucionais detentores de ativos até o vencimento, melhora as funções de transferência e transformação de riscos da intermediação financeira como um todo e podem tornar o sistema mais estável.

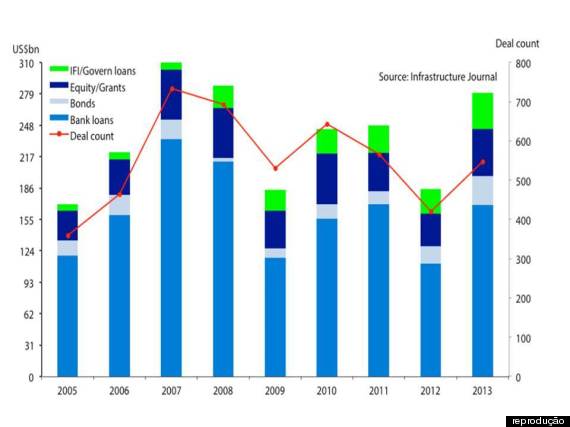

O problema é que a crise financeira tem sido acompanhada por um recolhimento dos bancos de investimento, sem que instituições não-bancárias tenham preenchido a lacuna de financiamento. O peso do sistema bancário pode ser aferido por sua participação no financiamento global de projetos (Figura 2). Nesse contexto, o financiamento de infraestrutura por bancos tem encolhido como parte de um processo de desalavancagem ainda em curso.

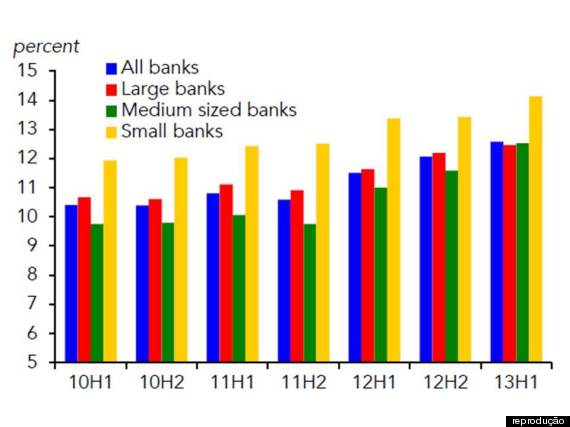

Este é particularmente o caso dos bancos europeus, os quais tradicionalmente desempenhavam um papel importante no financiamento internacional de projetos de infraestrutura antes da crise financeira global. Seu atual processo de ajuste e reparação de balanços e da razão capital-ativos, desde a crise da zona do euro – Figura 3 – tem sido obtido principalmente pelo recuo no lado dos ativos de seus balanços, mediante reversão de posições existentes e evitando novos compromissos.

Figura 2 – Mercado Global de Financiamento de Projetos –

Por Fonte de Financiamento, 2005-2013

Tal propensão a recuar tem sido generalizada entre os bancos nos países afligidos pela crise, por conta da elevação nos níveis de aversão a riscos a ser carregados em seus balanços. Incertezas remanescentes sobre a recuperação da crise, juntamente com as potenciais mudanças regulatórias (por exemplo, Basileia III) penalizando liquidez e descasamento de vencimento em instituições que recebem depósitos, levaram os bancos, em geral, a reduzir sua alavancagem, encurtar prazos de financiamento e a aumentar as exigências de contrapartida em todas as operações.

Figura 3 – Razões de Capital (Tier 1) no Sistema Bancário da Zona do Euro

Fonte: IIF, 2014

Do outro lado do espectro das finanças, tivesse o financiamento anteriormente fornecido por bancos sido inteiramente substituído por fundos de pensão, seguradoras e fundos mútuos, a alocação em títulos de dívida associada a infraestrutura corresponderia atualmente a algo em torno de 12,5% de suas carteiras, ao passo que, na realidade, equivale hoje a um montante abaixo de 1% dos ativos dos fundos de pensão globais (Swiss Re e IIF, 2014). É verdade que, como mencionamos acima, financiamentos bancário e não bancário de infraestrutura não são substitutos perfeitos, dadas suas distintas capacidades e disposição para lidar com os diferentes riscos ao longo de um ciclo de investimentos – como ilustrado na preferência revelada de não-bancos para investimentos “brownfield” em relação aos projetos “greenfield”. No entanto, dadas as tendências predominantes no setor bancário, não é de admirar que tanta atenção venha sendo dedicada ao que será necessário para viabilizar a “infraestrutura como uma classe de ativos” – veja a agenda de 10 pontos delineada pelo IIF (2014) – e elevar o perfil das instituições não-bancárias no preenchimento da lacuna de financiamento de infraestrutura.

Economias emergentes têm enfrentado uma seca no financiamento internacional de infraestrutura em meio a um excesso de liquidez …

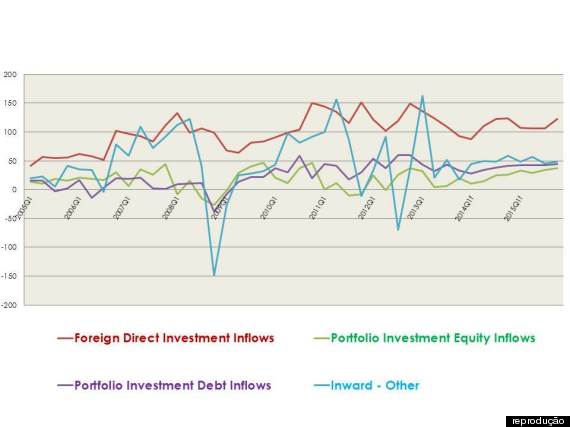

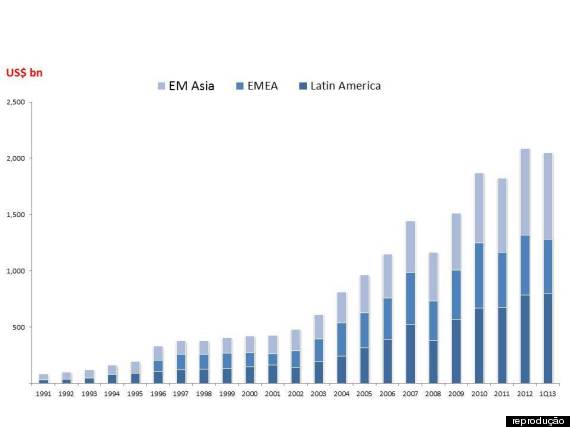

Diante da relativa abundância de fluxos de capital para economias emergentes a partir de 2008, pode-se dizer que elas foram poupadas dos desafios associados com o crescente hiato de financiamento de infraestrutura? Não! Apesar de enormes entradas de capital externo em EE nos últimos anos (Figura 4), não se pode imaginar que tais fluxos constituam uma solução suficiente para a lacuna de financiamento de infraestrutura naquelas economias. Embora os investimentos estrangeiros diretos tenham mantido um ritmo exuberante e possam até ter desempenhado algum papel na infraestrutura, o financiamento via dívida de longo prazo – fundamental para muitos projetos – tem permanecido aquém dos níveis necessários.

Há uma importante mudança de composição no componente de dívida dos fluxos de capital para economias emergentes e em desenvolvimento. Os fluxos de dívida internacional de longo prazo – títulos e empréstimos bancários sindicalizados com vencimento igual ou superior a cinco anos -foram de fato intensos de 2000 a 2012, quadruplicando em termos nominais ao final do período, com uma queda temporária em 2008-09 (Canuto, 2013a). No entanto, aquele aumento veio com uma importante alteração: empréstimos de bancos estrangeiros diminuíram em termos absolutos a partir de 2007, uma tendência dificilmente reversível no futuro previsível. A emissão de títulos de dívida tem sido usada principalmente para refinanciar a dívida existente a custos mais baixos, ou simplesmente substituir empréstimos sindicalizados que não estavam sendo rolados. Não para substituir o financiamento bancário nas fases iniciais de novos projetos “greenfield”.

Figura 4 – Fluxos de Ingresso de Capital em Economias Emergentes

Fonte: IIF

Amostra de Países: BRICS, Turquia, México, Chile, Polônia e Indonésia.

Nota: f = previsão do IIF, e = estimativa do IIF.

Inward – Other: Outros exc.investimentos estrangeiros diretos (principalmente empréstimos bancários, mas também crédito comercial e oficial, além de alguns itens mais obscuros como derivativos financeiros, contratos de locação financeira, etc.)

A aquisição de títulos de dívida aumentou após a crise, refletindo a combinação de políticas monetárias não-convencionais em grandes economias avançadas e o hiper-entusiasmo sobre as perspectivas de crescimento dos países em desenvolvimento (Canuto, 2013b; 2013c). No entanto, não apenas os fluxos estão agora experimentando os efeitos da reversão daqueles fatores, como também têm sido substitutos imperfeitos para o financiamento de infraestrutura pelos bancos via empréstimos de longo prazo (Canuto et al., 2014). A mera abundância de liquidez internacional dos últimos anos não tem sido propícia à criação de novos ativos produtivos nas economias emergentes e em desenvolvimento.

Quanto à aquisição trans-fronteiras de ativos por investidores institucionais e outras instituições financeiras não-bancárias, supondo-se que a agenda de tarefas para o pleno desenvolvimento da infraestrutura como classe de ativos acima mencionada seja materializada, não se deve perder de vista a competição com os investimentos domésticos em infraestrutura nas próprias economias avançadas, em um contexto de riscos percebidos como desfavoráveis às EE.

Por outro lado, se as hipóteses de estagnação secular em algumas economias avançadas estiverem corretas – Canuto (2014) – as taxas de juros de longo permanecerão baixas demais para atender as necessidades de retorno para pensões e similares por um longo tempo. Nesse cenário, vale lembrar que hoje em dia:

“Dois desafios particularmente perniciosos e inter-relacionados estão sendo encarados pelo sistema financeiro global. Por um lado, trilhões de dólares de poupança, particularmente nas economias da OCDE, estão presos em investimentos sub-ótimos e de baixo retorno. Por outro, muitos países em desenvolvimento enfrentam uma grave escassez de capital, mesmo para investimentos que podem gerar retorno financeiro e econômico. O sistema financeiro mundial tem falhado como intermediário entre os dois em qualquer escala.” (Kapoor, 2014)

… E economias emergentes precisam explorar novas fontes de financiamento de longo prazo

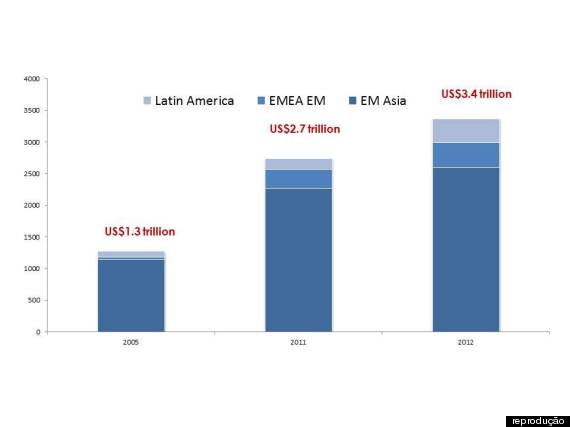

Economias emergentes vêm gradualmente construindo seu próprio conjunto de ativos de longo prazo geridos por investidores institucionais – principalmente fundos de pensão e seguradoras – com tais ativos chegando a totalizar cerca de US$ 5,5 trilhões ao final de 2012 (Figuras 5-6). Além do papel cada vez maior que estas instituições estão sendo chamadas a desempenhar no financiamento de infraestrutura, um benefício adicional é o de que a presença de uma base significativa de investidores institucionais nacionais poderá tornar os investimentos em infraestrutura mais atraente para os investidores estrangeiros, porque os primeiros serão percebidos como uma potencial reserva de liquidez em momentos de saída de capital.

Como discutido por Canuto et al.(2014), a tarefa à frente é a de desenvolver veículos financeiros que possam canalizar a poupança institucional de longo prazo das EE para projetos financeiramente viáveis de infraestrutura. A participação crescente de parcerias público-privadas (PPP) em projetos de infraestrutura está facilitando o desenvolvimento de estruturas financeiras inovadoras no financiamento desses projetos.

Figura 5 – Ativos de Fundos de Pensão de EE Atingem U$2,1 Trilhões ao Fim de 2012

Fonte: Fontes oficiais e J. P. Morgan

Figura 6 – Ativos de Seguradoras de EE Atingiram $3,4 Trilhões

Fonte: Fontes oficiais e J. P. Morgan

Mercados locais de renda fixa, complementados com produtos não listados mais tradicionais, poderão preencher uma grande parte da lacuna de financiamento restante via títulos, desde que os formuladores de políticas desenvolvam o arcabouço adequado para emissores, investidores e intermediários. Títulos de dívida de projetos de infraestrutura constituem inovação até nas economias avançadas, mas estão exibindo crescente relevância em mercados mais amplos, com vários tipos de títulos e de operações de reforço de crédito sendo testados, dependendo do tipo de projeto (por exemplo, “greenfield” ou “brownfield”).

É triplo o desafio para as economias emergentes no desenvolvimento daqueles títulos. Primeiro, há a construção ou fortalecimento do quadro regulamentar e institucional de operação do mercado de renda fixa, de modo a que a estruturação, a emissão e a colocação de títulos de dívida de projetos de infraestrutura se tornem eficientes em termos de custos. A maioria das grandes economias emergentes já tem instalada uma estrutura em condições de apoiar tais títulos. O segundo desafio é desenvolver os instrumentos de melhoria de risco de crédito adequados para que os títulos dos projetos tenham ratings de crédito aceitáveis para investidores institucionais, em geral em nível de grau de investimento ou superior (BBB-). Governos, organizações multilaterais, bancos de desenvolvimento e bancos comerciais podem desempenhar um papel fundamental no apoio ou na oferta de tais instrumentos de redução dos riscos. O terceiro desafio é a implementação de soluções de apoio à liquidez, tais como arranjos mais eficazes de “market making”, de forma a atrair um amplo grupo de investidores e atenuar os “efeitos de drenagem” decorrentes da compra-e-guarda por investidores institucionais. A disponibilidade de mercados e instrumentos que permitam a cobertura de riscos de taxa de câmbio também será de grande ajuda.

Políticas públicas e o envolvimento direto do governo e de agências de desenvolvimento para tornar viáveis os veículos de financiamento de longo prazo são fundamentais para seu sucesso. Além disso, o desenvolvimento de um mercado ativo de títulos de projetos de infraestrutura pode criar externalidades positivas ao reforçar o mercado de renda fixa de longo prazo para uma ampla gama de emissores. Isso poderia compensar a maior volatilidade dos fluxos de capitais externos e apoiar os mercados locais de renda fixa local em EE que sejam menos dependentes de investidores estrangeiros.

O que os bancos de desenvolvimento podem trazer à mesa

Em tal contexto, não é surpresa que a criação/expansão de bancos nacionais e multilaterais de desenvolvimento venha recebendo tanta atenção. Por exemplo, a maioria dos países do G20 tem hoje em dia algum tipo de banco de desenvolvimento nacional e a soma agregada de seus ativos já totaliza mais de US$ 3,5 trilhões, de acordo com uma recente pesquisa feita pela agência UN-DESA. Da mesma forma, vários bancos de desenvolvimento multilaterais existentes têm feito esforços para aumentar sua capacidade financeira, ao mesmo tempo em que novas instituições têm sido criadas (por exemplo, o Novo Banco de Desenvolvimento dos países BRICS e o Banco Asiático de Infraestrutura).

Em princípio, mesmo com uma base doméstica de bancos e outros veículos de intermediação financeira dispostos e capazes de preencher a lacuna deixada pela redução de empréstimos internacionais sindicalizados, haveria um papel adicional exclusivo para ser cumprido por esses bancos de desenvolvimento. A palavra chave aqui é “adicionalidade”, ou seja, fornecer algum valor agregado em relação ao que os mercados e as instituições financeiras já são capazes e estão dispostos a fazer.

Em primeiro lugar, há uma adicionalidade financeira central oferecida por bancos de desenvolvimento, quando eles desempenham um papel fundamental como catalisador, atraindo capital privado em projetos de longo prazo nos países e setores em que se pode esperar impactos significativos em termos de desenvolvimento, onde porém o mercado perceba riscos elevados. Essas instituições contribuem com seus próprios recursos (empréstimos, participação acionária) e/ou garantias, proporcionando a parceiros uma melhoria de status enquanto credores. Trazer parceiros em negócios específicos através de empréstimos sindicalizados também constitui uma forma de gerar financiamento adicional.

É relevante destacar que “mais se torna menos” a partir de certo ponto. O tamanho e a composição das carteiras dos bancos de desenvolvimento devem ter como objetivo maximizar a “incorporação” (“crowd in”) do envolvimento privado, em vez de tomar seu lugar (“crowding out”). Este deve ser particularmente o caso quando a oferta de financiamento do banco de desenvolvimento embute subsídios públicos substanciais. Contrapartidas no financiamento e a complementaridade com investidores privados em nível dos projetos também pode reduzir as chances de “risco moral”.

Além disso, aquelas carteiras devem ser fronteiras em movimento: quando o sucesso é obtido, os riscos percebidos tendem a cair e as finanças começa a adquirir atributos de “plain vanilla”. Tipicamente, um banco de desenvolvimento contribui com financiamento de projetos de infraestrutura; o investimento então começa a operar a partir de empréstimos; riscos de construção e operacionais caem ao longo do tempo (“greenfield” se torna “brownfield”); o banco de desenvolvimento originador securitiza seus créditos bancários e faz oferta pública a investidores institucionais e outros agentes com carteiras de longo prazo; o originador então retoma sua capacidade de iniciar um novo ciclo de projeto.

Os bancos de desenvolvimento também podem fornecer “adicionalidade no ‘design'”, quando ajudam a melhorar a “bancarização” – ou “financiabilidade” – no desenho do projeto. Há também um “adicionalidade de apoio a políticas” quando seu conhecimento e sua capacidade de aconselhamento de políticas contribuem para a melhoria e a estabilidade de políticas e do ambiente regulatório. Embora ambos sejam, claramente, o caso dos bancos multilaterais de desenvolvimento, os bancos nacionais de desenvolvimento frequentemente também são repositórios locais de conhecimento técnico. Por fim, como corolário destas contribuições, bancos de desenvolvimento podem oferecer “adicionalidade no processo de seleção”, comumente melhorando o processo de seleção de projetos por parte dos governos (Chelsky et al, 2013).

A relação custo-benefício das operações de um banco de desenvolvimento não depende apenas da adicionalidade oferecida, mas também de seu funding, particularmente na medida em que incorpore algum nível de subsídio. Nesse contexto , a retração potencial e a composição inadequada dos atuais fluxos internacionais de financiamento de longo prazo, bem como a necessidade de pavimentar o caminho para o aprofundamento da intermediação financeira não-bancária, sugerem enorme potencial para o papel de catalisador dos bancos de desenvolvimento. No entanto, como exemplificado na substituibilidade imperfeita – e a complementaridade de fato – entre os tipos de financiamento privado, os bancos de desenvolvimento devem se certificar de que maximizam o resultado em termos de desenvolvimento no uso de seu pequeno – e muitas vezes caro – montante de recursos disponíveis. Devem, portanto, garantir a adicionalidade no que fazem.

Referências

Canuto, O., 2013a. Development Banks and Post-Crisis Blues in Investment Finance, Huffington Post, September 19.

Canuto, O., 2013b. Currency War and Peace, Project Syndicate, March 12.

Canuto, O., 2013c. Lost in Transition, Project Syndicate, December 2

Canuto, O., 2014. Macroeconomics and Stagnation – Keynesian-Schumpeterian Wars Capital Finance International, spring.

Canuto, O.; Silva, A.C.; and Garcia-Kilroy, C., 2014. Long-Term Finance in EMEs: Navigating between Risks and Policy Choices, Economic Premise n.152, June.

Chelsky, J.; Morel, C.; and Kabir, M., 2013. Investment Financing in the Wake of the Crisis: The Role of Multilateral Development Banks, Economic Premise n.121, June.

IIF – Institute of International Finance, 2014. Top 10 Impediments to Long-Term Infrastructure Financing and Investment, July.

Kapoor, S., 2014. The yawning gap at the heart of the financial system, Re-Define.

McKinsey Global Institute, 2013. Infrastructure productivity: How to save $1 trillion a year, January.

Swiss Re and IIF, 2014. Infrastructure Investing. It Matters.

—————————————————

Originalmente em HuffPost Brasil