Poder 360, 2 julho 2022

Percepção de riscos de recessão nos EUA e na Europa tem sido um fator de peso na evasão de investidores, escreve Otaviano Canuto. Mesmo se sabendo que há uma defasagem temporal entre decisões de juros e seus efeitos, o Fed não poderá ignorar o que for ocorrendo com índices inflacionários mensais durante a travessia até o próximo ano, diz o articulista.

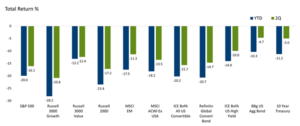

Na primeira metade do ano, as bolsas dos Estados Unidos sofreram uma queda não vista há mais de 50 anos. O índice S&P 500, na quinta-feira, 30 de junho, atingiu um declínio de mais de 20% desde janeiro, algo não visto desde 1970.

Por seu turno, o índice S&P 1500, construído pela Bloomberg e que incorpora empresas de vários tamanhos, indicou um desaparecimento de mais de US$ 9 trilhões em valor de ações de janeiro para cá. Com exceção de ações na área de energia, todos os setores sofreram redução. Quarta-feira, 29 de junho, o Citi anunciou estar esperando queda adicional do S&P 500 em torno de 11% até o fim do ano.

Quedas em bolsas também ocorreram na Europa e na Ásia desde janeiro. O índice europeu Stoxx 600 caiu cerca de 17% no ano, enquanto o índice MSCI para os mercados no Pacífico-asiático declinou 18% em valor em termos de dólares americanos. O índice FTSE All World, que congrega ações de economias avançadas e emergentes, também já encolheu um pouco acima de 20% no ano.

[Veja Figura 1 no Anexo]

A percepção de riscos de recessão nos EUA e na Europa tem sido um fator de peso nessa evasão de investidores. Por mais que os números no mercado de trabalho nos Estados Unidos em maio ainda tenham mostrado elevado grau de aquecimento, os gastos em consumo das famílias diminuíram no mês, além dos números nos meses precedentes terem sido revistos para baixo. Os índices de confiança dos consumidores desabaram. Na habitação, a subida nas taxas de juros hipotecárias sem precedentes desde 2010 reforçou tal piora. O relatório do Instituto de Gerenciamento de Oferta (ISM em inglês) divulgado na sexta-feira, 1 de julho, trouxe sinais de forte queda no ritmo da atividade manufatureira em junho na economia do país.

Na Europa, também se assistiu a forte deterioração nos indicadores de atividade manufatureira e na confiança de consumidores na economia alemã. Já se contava com a economia europeia sentindo pleno impacto dos choques de oferta e preços derivados da guerra na Ucrânia. Na Ásia, os impactos da política de Covid-zero da China também já haviam levado a uma revisão para baixo nas projeções de crescimento para o ano. A mudança para valer corresponde aos sinais antecedentes de que, de fato, a desaceleração de crescimento na economia dos EUA se juntou à das outras economias avançadas.

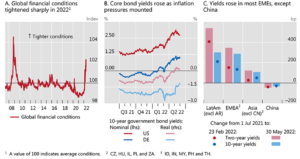

Mas o outro fator de peso para a retirada de investidores em ações tem sido a percepção de que os sinais de desaceleração não reverterão a trajetória de elevação de juros nos dois lados do Atlântico – em algum momento ainda por vir na zona do euro – e de aperto das condições financeiras. Na conferência anual de banqueiros centrais europeus em Portugal, quinta-feira passada, o presidente do Federal Reserve (Fed) dos EUA, Jerome Powell, até falou em “alguma dor” como remédio amargo necessário para se obter uma taxa de inflação mais próxima dos 2% médios estabelecidos como meta.

[Veja Figura 2 no anexo]

Neste contexto, a desvalorização acionária se encaixa com os outros itens da política monetária norte-americana na perseguição de taxas inflacionárias mais baixas. Além do “aperto quantitativo” – redução gradual do balanço do Fed, com a não recomposição dos ativos em carteira que vencem a partir desse mês – o “efeito-riqueza” negativo da queda de valor de ações sobre a demanda agregada ajudará sua contenção, o que corresponde justamente ao objetivo da política do Fed.

Essa é uma diferença relevante em relação a outros momentos na história recente da relação entre políticas do Fed e mercados de ativos. Em 1987, depois de uma queda de quase 30% nos preços de ações nos EUA, o então presidente, Alan Greenspan, cortou taxas de juros, no que ficou conhecido como um “Greenspan put”: uma espécie de seguro contra perdas, semelhante a uma opção de venda (um “put”) adquirida como proteção contra perdas súbitas de valor, só que no caso fornecido pelo Fed e de graça para os detentores de ativos. Nos anos que se seguiram, a expectativa de socorro pelo Fed via políticas monetárias como reação a desvalorizações de ativos acabou sendo incorporada como acréscimo no valor destes.

Assim o foi em 2018. Mas não desta vez, já que o compromisso de baixar a inflação via contenção da demanda agregada agora está soando como prioridade.

A rigor, o Fed pode ignorar ações em queda, mantendo um olho nos mercados de crédito, inclusive porque há uma relação direta entre o crédito e a criação de moeda pelos bancos e, portanto, implicações sobre a demanda agregada e a inflação. Ao mesmo tempo, não pode ignorar riscos sistêmicos de insolvência de intermediários financeiros.

E como estão os preços nos mercados de crédito? Os spreads de risco subiram tanto para títulos de risco elevado – classificados como CCC – quanto nos casos de “grau de investimento”. Para além dos riscos derivados de elevação em taxas de juros, agora atenção tem sido voltada para riscos de desaparecimento de crédito e de liquidez.

Por outro lado, a julgar pelos relatórios de agências de risco de crédito, as corporações não-financeiras norte-americanas aproveitaram a facilidade aberta pelo Fed, após a crise financeira da pandemia, em março de 2020, para alongar dívidas em termos favoráveis. A margem aparente para elevação de juros sem máxima preocupação com seu impacto sobre estruturas patrimoniais de empresas oferece conforto para o Fed continuar elevando taxas de juros. Até porque, em termos reais, estas ainda continuam baixas.

Até onde irá o Fed é uma questão em aberto. Vai depender dos sinais de inflação à medida em que for movendo taxas de juros para cima. Um mau sinal foi o fato de que o índice que lhe serve de referência oficial – o índice de preços nos gastos do consumidor – subiu em maio e alcançou nível 6,3% mais alto que um ano atrás. Na zona do euro, a inflação em junho bateu um recorde com seus 8,6% em 12 meses.

As expectativas de inflação no longo prazo expressas nos títulos do Tesouro norte-americano de 10 anos protegidos contra inflação estão em torno de 2,36% ao ano, mantendo-se na faixa entre 1,5% e 2,5% que foi uma marca registrada nos últimos vinte anos. Caso a inflação mostre sinais claros de desaceleração nos meses que se seguem, pode até ser que o Fed nem chegue à faixa de 3,5%-3,75% atualmente esperada para meados do ano que vem. O problema é que, mesmo se sabendo que há uma defasagem temporal entre decisões de juros e seus efeitos, o Fed não poderá ignorar o que for acontecendo com índices inflacionários mensais durante a travessia até o próximo ano. Mesmo que isso ponha um risco de que a aterrissagem da economia não seja suave.

É claro que surpresas negativas significativas no lado financeiro corporativo também podem levar a alguma espécie de “Powell put”. O que parece mais provável, contudo, parece ser a combinação de desaceleração econômica global e continuidade do aperto nas condições financeiras globais. Com mercados de ações nas economias avançadas ainda exibindo deslizamentos para baixo até a parada nesse aperto.

ANEXO

Figura 1 – Desempenho global de ativos na primeira metade de 2022

Fonte: Calamos Investment Team Outlooks, July 2022

Figura 2 – Condições financeiras apertaram com aumento global dos rendimentos dos títulos do governo

Fonte: BIS Annual Economic Report, June 2022.

Otaviano Canuto é membro sênior do Policy Center for the New South, membro sênior não-residente do Brookings Institution, professor na Elliott School of International Affairs da George Washington University, professor afiliado na Universidade Politécnica Mohamed VI e principal do Center for Macroeconomics and Development em Washington. Foi vice-presidente e diretor executivo no Banco Mundial, diretor executivo no FMI e vice-presidente no BID. Também foi secretário de assuntos internacionais no Ministério da Fazenda e professor da USP e da Unicamp.