Poder 360, 28 março 2022

As pesadas sanções financeiras sobre a Rússia depois da invasão da Ucrânia suscitaram especulações de que o uso armado do acesso a reservas em dólares, euros, libras e ienes iria suscitar uma divisão na ordem monetária internacional. A China tenderia a reforçar seu próprio sistema de pagamentos internacionais e a acelerar o estabelecimento de sua moeda – o Renminbi – como moeda de reserva rival, de modo a reduzir sua vulnerabilidade a movimentos de natureza similar contra ela. Países às voltas com riscos geopolíticos em sua relação com os Estados Unidos e a Europa aproveitariam a oportunidade. Contudo, mais fácil querer do que fazer…

Quinta-feira passada, o Fundo Monetário Internacional (FMI) divulgou um estudo (Arslanalp et al., 2022) sobre a evolução das reservas internacionais desde o início do século. A “dominância do dólar” aparece em seu peso nos mercados globais. As parcelas do dólar norte-americano nas faturas de comércio exterior, assim como nas dívidas e nas operações não-bancárias internacionais, estão bem acima do que sugeririam os percentuais do país no comércio internacional, na emissão de títulos internacionais e nos empréstimos através das fronteiras.

A dominância do dólar permaneceu apesar da queda da parcela do PIB dos EUA na economia global. A partir dos anos 1970, sobreviveu ao fim da conversibilidade em ouro e do regime de taxas fixas de câmbio herdados de Bretton Woods. Sua presença nas operações bancárias e não-bancárias até cresceu depois da crise financeira global de 2007-08.

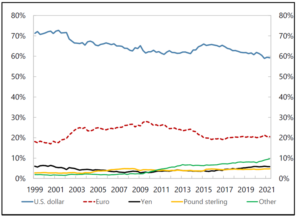

O relatório do FMI mostra uma redução no grau da “dominância”, com uma queda na parcela do dólar nas reservas dos bancos centrais desde a virada do século, descendo 12 pontos percentuais de 71% em 1999 para 59% no ano passado. Não em favor da libra esterlina, do yen japonês ou do euro, apesar do aumento que esse último experimentou durante sua primeira década de existência [Veja figura 1 no anexo]. Mas sim do que o trabalho do FMI chama de “moedas de reserva não-tradicionais” (dólar australiano, dólar canadense, franco suíço e outras), além do Renminbi, que alcançou 2,6% do total.

Quatro fatores gravitacionais favorecem a continuidade da posição central do dólar em mercados financeiros internacionais, nas faturas e pagamentos comerciais, assim como em reservas cambiais públicas e privadas – chame de “efeitos de rede” ou de complementariedade e sinergia. A expansão relativa das demais moedas depende de quão bem-sucedidas forem na compensação de tais fatores.

Primeiro, a maior base instalada para transações denominadas em dólares lhe favorece. O aumento de liquidez e a redução em custos de transação nos mercados cambiais “não-tradicionais” – inclusive por melhoras tecnológicas em plataformas – lhes ajudaram a diminuir essa desvantagem.

Além disso, nenhum outro sistema monetário oferece tantos títulos públicos como o dos Estados Unidos com “grau de investimento” que servem para bancos centrais acumularem como reservas e investidores privados usarem como “porto seguro”, algo reforçado pelo “afrouxamento quantitativo” desde a crise financeira global. Nesse quesito, tiveram importância tanto o anúncio do então presidente do Banco Central Europeu, Mário Draghi, na crise do euro em 2012, de que faria “o que fosse necessário” como provedor de liquidez em última instância para os mercados de títulos de países emitentes em euros, quanto o Fundo de Recuperação Europeia criado no ano passado. A oferta de papéis líquidos e considerados seguros como reservas de bancos centrais tendeu a se alargar, no caso em favor do euro.

Terceiro, vale notar também que as “moedas não-tradicionais” se favoreceram de uma busca parcial por retorno na gestão de reservas. Balanços de bancos centrais – de economias avançadas e emergentes – assumiram grandes proporções nos tempos recentes. Agora, alguns deles separam o que seria a fatia adequada para “gestão de liquidez” (a razão de existirem as reservas em ativos líquidos e de baixo risco, com finalidade de estabilização), de outra “de investimentos” (passível de ser alocada em ativos menos líquidos, porém mais rentáveis). A busca de diversificação ajudou as reservas “não tradicionais”.

O quarto favor gravitacional em favor do dólar seria a ausência de regulações restringindo a liquidez e a disponibilidade de ativos, inclusive controles de capital. Apesar das sanções já aplicadas em casos como os do Irã, Venezuela e Rússia, reside aqui uma dificuldade para os títulos chineses em comparação com aqueles em dólar e as outras três grandes moedas.

Desde a crise financeira global, a China tem buscado estender o uso do Renminbi no comércio internacional e como ativo de reserva em outros bancos centrais. Seguiu-se a proliferação de linhas de swap cambial com outros países – inclusive o Brasil.

Contudo, como já observamos aqui, enquanto transações comerciais e reservas de bancos centrais e outros investidores públicos globais poderão reforçar a posição do Renminbi como moeda alternativa ao dólar, euro, yen e libra esterlina, o salto qualitativo para a internacionalização da moeda chinesa como moeda reserva só ocorrerá quando a confiança em sua conversibilidade for suficiente para convencer investidores não-oficiais (privados) a guardar reservas nela denominadas. Não por acaso as linhas de swap cambial com a China têm sido pouco utilizadas, enquanto aquelas dos países com o Federal Reserve têm sido acionadas em momentos de necessidade de estabilização de fluxos.

O emissor de reservas tem que aceitar que largos montantes de sua moeda circulem mundo afora e, portanto, que investidores externos tenham algum peso na determinação de taxas de juros de longo prazo e na taxa de câmbio. Ao que tudo indica, as autoridades financeiras chinesas não aparentam estar considerando a abdicação de controles como prioridade no horizonte imediato. Provavelmente buscarão ampliar o uso do Renminbi na extensão em que isso possa ser feito sem abdicar de controles e, portanto, sem a ambição de construir algum regime paralelo ou substituto do existente.

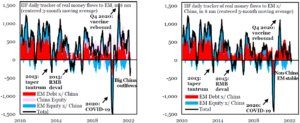

Os movimentos de capital externo de portfólio para a China nas últimas semanas são ilustrativos do que está em jogo e dos custos potenciais para a China de apressar-se numa saída do regime existente. Dados divulgados pelo Instituto de Finanças Internacionais (IIF, em inglês) também na quinta-feira passada revelaram ampla saída de capital de portfólio (dívida e ações) da China, sem precedentes, logo em seguida à invasão russa da Ucrânia e às sanções, enquanto tais fluxos se mantiveram estáveis nas demais economias emergentes [veja figura 2 no anexo]. O momento da saída sugere ter tido alguma correlação não com as dificuldades domésticas com o setor de propriedades no país ou outros motivos, mas sim com a guerra na Ucrânia e as sanções. Não nos parecem oportunos para a China quaisquer sinais de afastamento súbito do sistema em vigor e nem de uma eventual colaboração com a Rússia para que esta contorne as sanções que lhes foram impostas.

A dominância relativa do dólar parece declinante, mas em ritmo muito gradual.

Otaviano Canuto é membro sênior do Policy Center for the New South, membro sênior não-residente do Brookings Institute, professor na Elliott School of International Affairs da George Washington University, professor afiliado na Universidade Politécnica Mohamed VI e principal do Center for Macroeconomics and Development em Washington. Foi vice-presidente e diretor executivo no Banco Mundial, diretor executivo no FMI e vice-presidente no BID. Também foi secretário de assuntos internacionais no Ministério da Fazenda e professor da USP e da Unicamp

ANEXO

Figure 1. Currency Composition of Global Foreign Exchange Reserves 1999–2021 (in percent)

Source: Arslanalp et al. (2022).

Note: The “other” category contains the Australian dollar, the Canadian dollar, the Chinese renminbi, the Swiss franc and other currencies not separately identified in the COFER survey. China became a COFER reporter between 2015 and 2018.

Figure 2 – China is seeing large outflows, while the rest of EM is holding up

Source: IIF (2022).